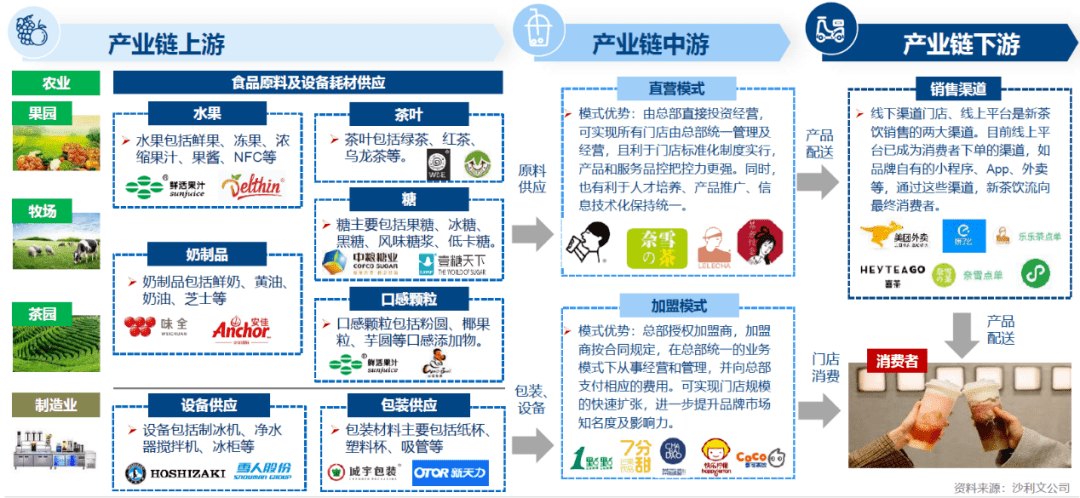

新茶饮品牌的崛起和市场扩张推动了整个供应链的发展,其背后供应商也迎来上市风潮。

近期,艾格农业推出《新茶饮供应链——饮品原料供应商报告》重点选取田野股份、德馨食品、鲜活饮品这三家新茶饮供应商进行比较分析。

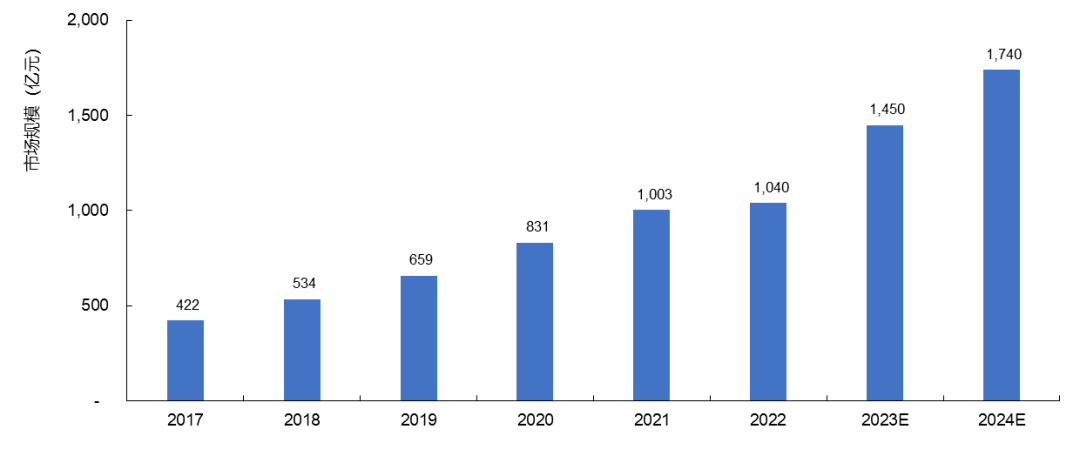

根据中国连锁经营协会统计,2022年年底在业的新茶饮门店总数约48.6万家,较2020年的37.8万家增长28.6%。美团多个方面数据显示,新茶饮行业连锁化率从41.2%提升到55.2%,其中城市核心商圈的连锁化率超80%。2017-2022年,我国新茶饮市场规模从422亿元增长到1,040亿元,年均复合增速19.8%,预计2023年市场规模达1,450亿元。

新茶饮从原料选取到制作流程标准化程度高、可复制性强,且产品保质期短、配料丰富、定制个性化,使得其对行业供应链要求比较高。新茶饮品牌的崛起和市场扩张推动了整个供应链的发展,其背后供应商迎来上市风潮,包括佳禾食品、三元生物、恒鑫生活、家联科技、田野股份、德馨食品、鲜活饮品等。

田野股份、德馨食品、鲜活饮品是新茶饮行业重要的饮品原料供应商,基本的产品包括果蔬汁类饮料(浓浆)、风味糖浆和速冻果蔬汁饮料等。伴随着花了钱的人新鲜、健康需求的上升,慢慢的变多的消费者倾向选择果茶产品,根据《2022年中国新茶饮供应链白皮书》,70%的消费的人在新茶饮日常消费类型中选择了果茶。

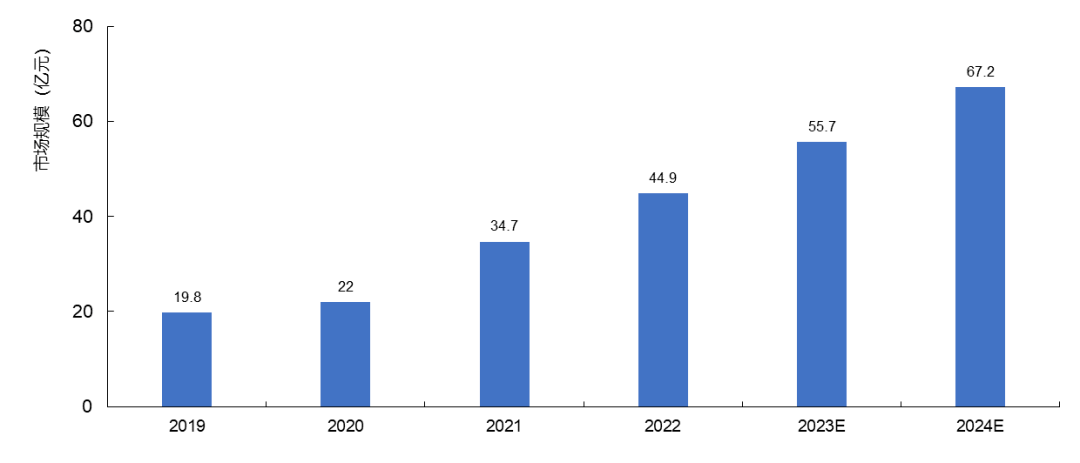

饮品原料在新茶饮市场的扩张下快速地发展,2019-2022年,我国新茶饮行业饮品原料市场规模从2019年的19.8亿元增长到2022年的44.9亿元,年均复合增速(CAGR)31.4%,预计到2024年市场规模将达64.3亿元。

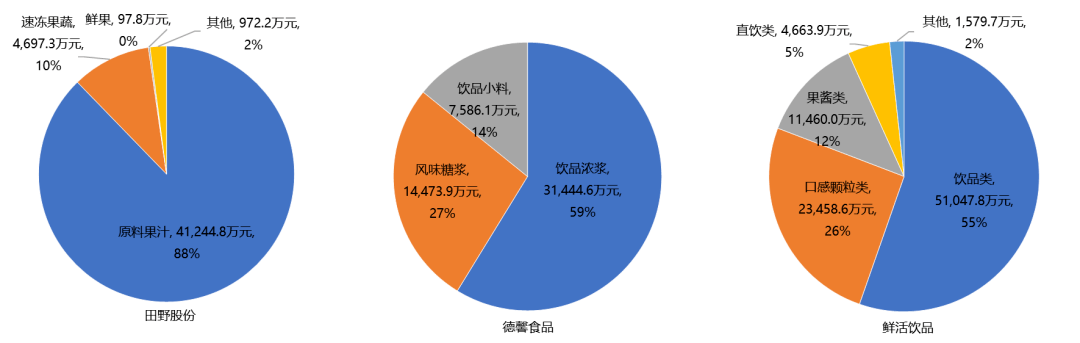

从三家企业产品结构来看,新茶饮饮品原料主要以果汁饮料、风味糖浆、饮品小料、速冻(冷冻)水果为主。三家供应商在果汁饮料的口味方面存在一定重合性,比如三家企业均生产芒果汁、菠萝汁,田野股份和鲜活饮品均生产百香果汁、草莓汁,田野股份和德馨食品均生产桃汁、柠檬汁、荔枝汁等。根据《2022年中国新茶饮供应链分析》数据,除菠萝汁以外,以上果汁品种在消费的人最常购买的果茶水果口味中均进入前十,其中45%以上的消费者会选择百香果、柠檬、芒果口味的果茶。另外,德馨食品和鲜活饮品在风味糖浆、口感颗粒两个产品品种类型上存在重合性。

从客户类型来看,下游客户包括新茶饮企业、现制咖啡企业、餐饮企业、餐饮企业、零售企业等。其中,新茶饮客户重复性较高。沪上阿姨、CoCo都可均为三家供应商的共同客户,德馨食品和鲜活饮品的新茶饮客户重复性非常高,共同客户包括蜜雪冰城、书亦烧仙草、7分甜、乐乐茶、CoCo都可、沪上阿姨等6家,同时瑞幸咖啡也是两家供应商的共同客户。

三家企业均为餐饮、餐饮行业上游原料供应商。从上市进程来看,从2022年6月开始,田野股份、德馨食品、鲜活饮品依次递交招股说明书,除田野股份在北交所成功上市外,德馨食品、鲜活饮品仍在IPO排队中。从三家企业IPO募资计划来看,此次IPO募资大多数都用在饮品原料产能(饮品原料是指果蔬汁制品、风味糖浆、椰浆和生椰乳、植物基饮料等液态产品)扩张。若项目建成,田野股份预计新增4万吨以上饮品原料产能,德馨食品新增6.8万吨,鲜活饮品新增6万吨。

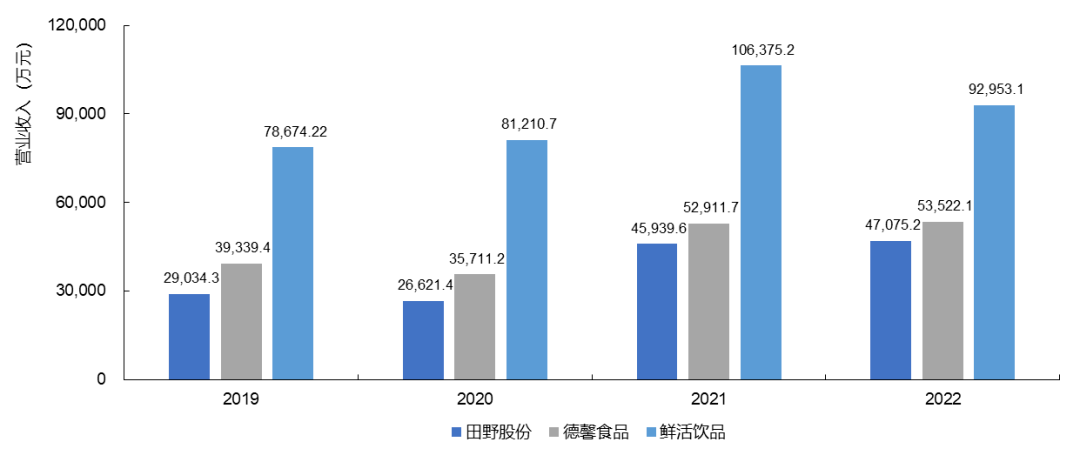

从2019-2022年营业收入来看,田野股份、德馨食品、鲜活饮品营收均呈增长趋势,CAGR分别为17.5%、10.8%、5.7%,田野股份和德馨食品的CAGR均在10%以上。鲜活饮品企业规模远高于其他两家公司,2022年营收达9.3亿元,但与田野股份和德馨食品相比,其营收出现下滑(同比下降12.6%),导致其CAGR远低于田野股份和德馨食品。

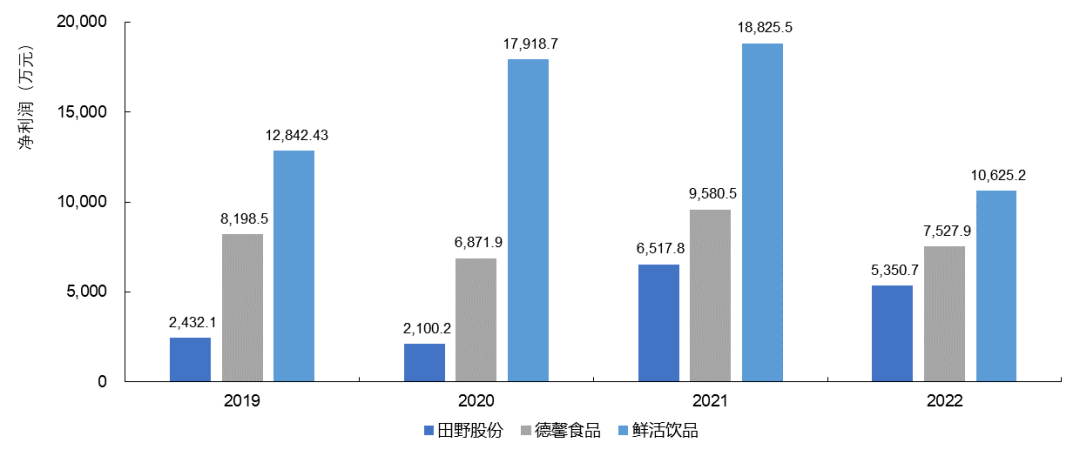

从净利润来看,2019-2021年田野股份、德馨食品、鲜活饮品净利润呈增长趋势,CAGR分别为63.7%、8.1%、21.1%,其中田野股份净利润增速最快。但2022年,三家企业净利润均出现不同程度的下滑,田野股份同比下降17.9%、德馨食品下降21.4%、鲜活饮品下降43.6%,鲜活饮品降幅尤为明显。

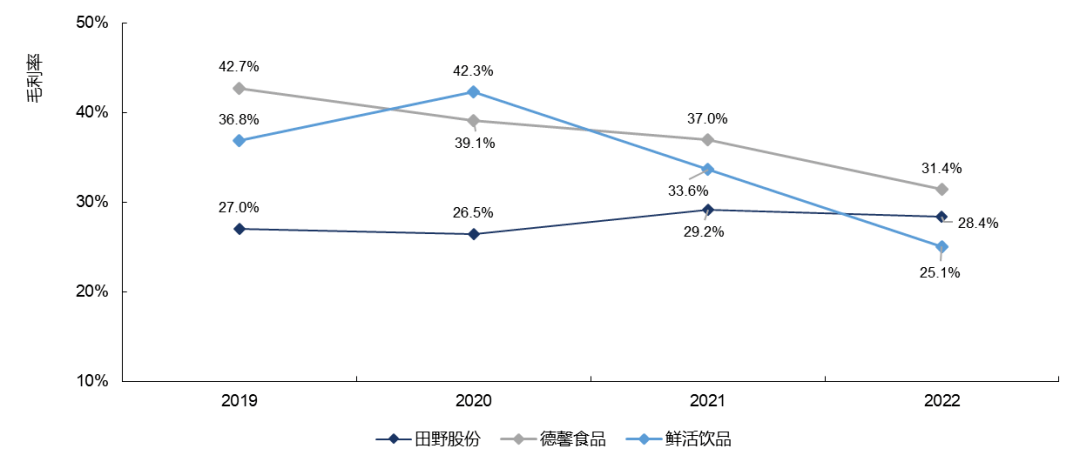

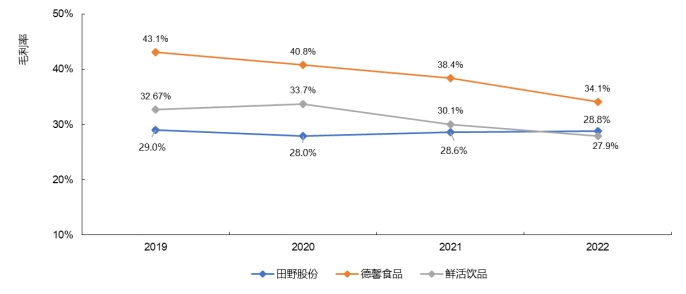

从2019-2022年企业毛利率来看,田野股份毛利率基本稳定,德馨食品和鲜活饮品毛利率呈下降趋势。田野股份毛利率基本保持在27%-29%之间,德馨食品毛利率四年间下降了11.3个百分点,鲜活饮品下降了11.7个百分点。其中,鲜活饮品在2020年毛利率涨幅较大,主要受下游市场口感颗粒产品需求量开始上涨影响,产品收入大幅度的提高,且当年口感颗粒产品毛利率远高于其他产品。

从2022年三家企业主要营业产品收入来看,收入较高的产品为饮品原料类,占总营收的50%以上。田野股份的原料果汁收入最高,达4.1亿元,占比88%;德馨食品饮品浓浆和风味糖浆收入最高,合计收入4.6亿元,共占比86%;鲜活饮品的饮品类和口感颗粒类产品收入最高,其中饮品类收入5.1亿元,占比55%,口感颗粒类收入2.3亿元,占比26%。

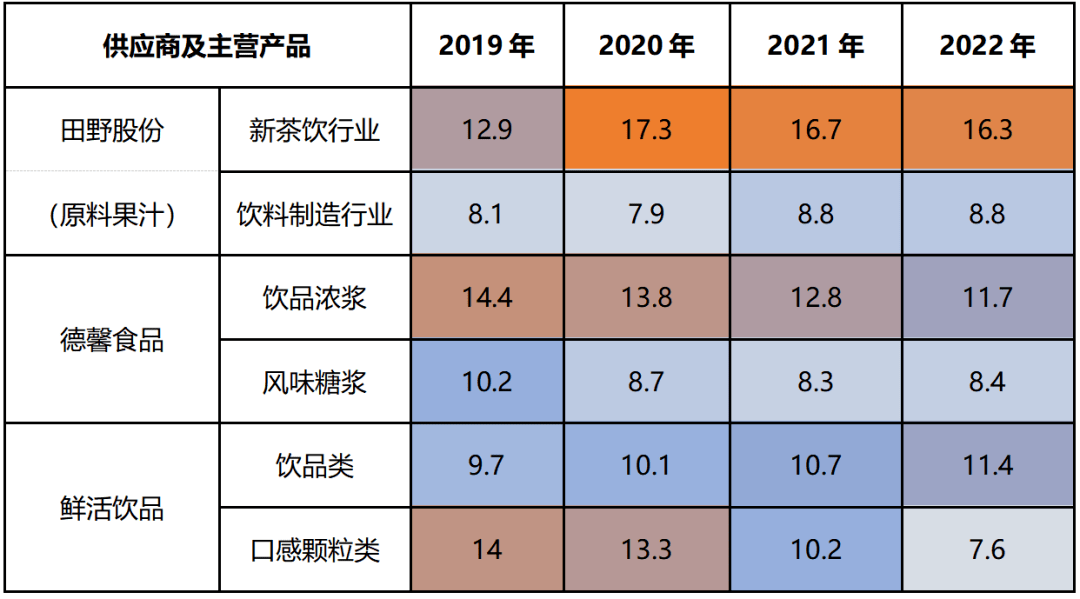

从2019-2022年主要营业产品价格变化来看,除田野股份原料果汁价格保持稳定及增长趋势外,德馨食品主要营业产品价格、鲜活饮品的口感颗粒价格呈下降趋势。

从饮品类产品毛利率来看,田野股份饮品类毛利率基本稳定,德馨食品和鲜活饮品毛利率降幅较大,德馨食品4年间下降了9个百分点,鲜活饮品下降了4个百分点。

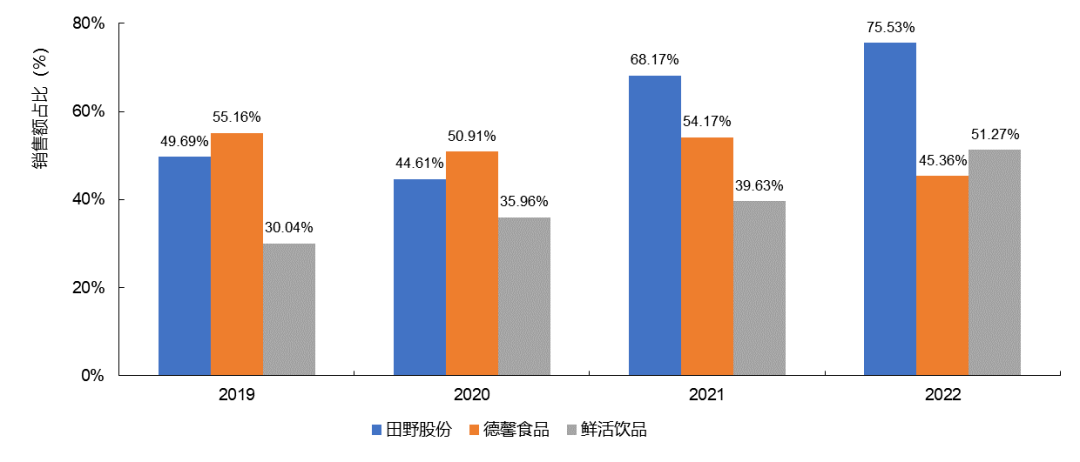

总体来看,2022年三家企业前五大客户销售额占比均在45%以上。田野股份和鲜活饮品前五大客户销售额占比逐年提升,德馨食品逐年下降。

田野股份前五大客户销售额占比增速最快,4年间增长近26个百分点至2022年的75.53%。田野股份原来是农夫山泉、可口可乐等饮料制造大厂的供应商,随着新茶饮市场爆发,逐渐与新茶饮大客户深度绑定,包括奈雪的茶、茶百道、一点点、沪上阿姨等,销售额占比60%以上。

2019-2021年,德馨食品前五大客户销售额占比均在50%以上,2022年下降到45.36%,同比下降了8.8个百分点。2019-2021年,德馨食品第一大客户均为现制咖啡企业,销售额占比在20%以上,2022年第一大客户为蜜雪冰城,销售额占比下降到16.86%。

2019-2021年,鲜活饮品前五大客户销售额占比提升9.23个百分点,而2022年销售额占比大幅度增长,提升至51.27%。蜜雪冰城在2021年成为鲜活饮品第一大客户,销售额占比15.66%,2022年蜜雪冰城销售额占比大幅度的提高,增长到28.68%。

图8,田野股份、德馨食品、鲜活饮品2019-2022年前五大客户销售额占比

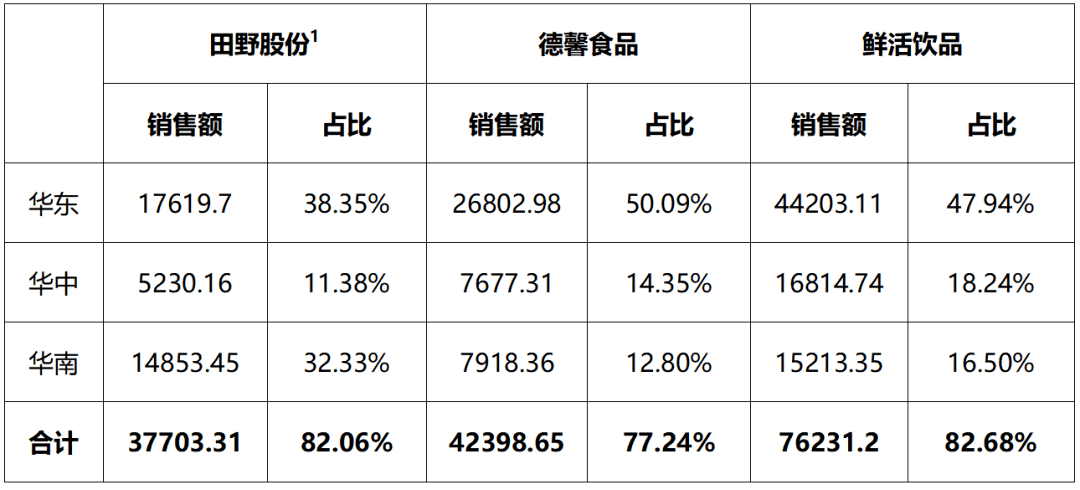

三家供应商主销区集中在华东、华中、华南,销售额占比均在75%以上,尤其是华东地区的销售额占比最高。其中德馨食品、鲜活饮品华东地区的销售额占比均在45%以上,田野股份在40%以下,但其华南地区销售额较高,占比在30%以上。

新茶饮行业进入门槛低,产品同质化严重,品牌间难以建立产品壁垒。为保证品牌竞争力,一个全新产品上市后,半个月左右各个品牌即可陆续完成类似产品的上新。未来,上游供应商为争夺市场,需要更快速响应客户的真实需求,缩短新产品商品化周期,通过不断推出新产品、提升产品质量、甚至下调产品价格等方式抢占市场。

2022年年初,“喜茶告别30元价格时代”冲上热搜,高端茶饮品牌纷纷降价,行业竞争非常激烈、增速放缓。目前,新茶饮头部品牌都已形成较大规模,对上游饮品供应商拥有较大议价权,导致供应商利润进一步压缩。另外,上游饮品行业集中度较低,国内生产企业众多,新茶饮企业选择面广,竞争将更加激烈。

近日,艾格农业发布了《2022年中国农业食品投资年报》,汇聚了2016年-2022年,七年间,产业资本、PEVC、新三板、IPO等各渠道公开披露的投资数据,并对不同细分产业进行了分析,以期帮助读者深入洞察中国农业饮食业的未来投资机遇。

由艾格农业团队联合全国农业产业融合发展联盟、新供销产业高质量发展基金共同发布的《2022 年中国乡村振兴基金绿皮书》,全面解析了乡村振兴基金的现状与创新发展的新趋势,为乡村振兴基金的设立、发展提供参考借鉴,为机构投资、社会资本提供信息渠道,为有关部门制定政策措施提供研究支持。